குறையும் இன்ஷூரன்ஸ்… ஏஜென்ட்டுகள் காரணமா?

நம் நாட்டில் லைஃப் இன்ஷூரன்ஸ் பற்றிய விழிப்பு உணர்வு அதிகரித்து வருவதாக நாம் நினைத்தாலும், கடந்த சில ஆண்டுகளாக லைஃப் இன்ஷூரன்ஸ் எடுப்பவர்களின் எண்ணிக்கை குறைந்துகொண்டே வருவதாக சொல்கிறது இன்ஷூரன்ஸ் ஒழுங்குமுறை மற்றும் மேம்பாட்டு ஆணையமான ஐ.ஆர்.டி.ஏ.வின் வலைதளம்.

குறையும் இன்ஷூரன்ஸ்!

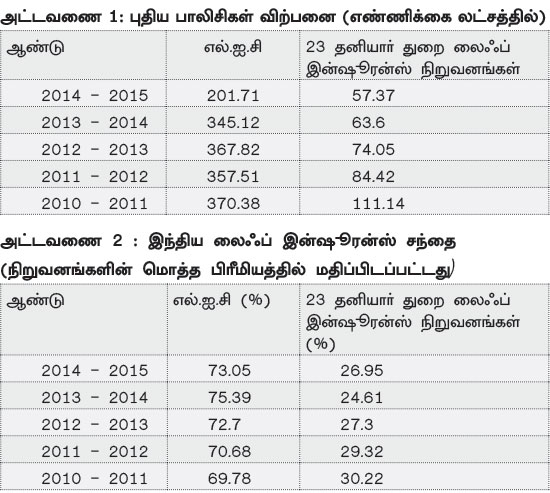

இந்தியாவில் கடந்த 10 ஆண்டுகளில் 2010-11-ம் ஆண்டுக்குப்பிறகு படிப்படியாக புதிய இன்ஷூரன்ஸ் பாலிசிகள் எடுப்பது குறையத் தொடங்கி இருக்கிறது (பார்க்க, அட்டவணை – 1). 2010 – 2011-ல் 370 லட்சம் புதிய பாலிசிகளை பெற்ற எல்.ஐ.சி நிறுவனம் 2014-15-ல் வெறும் 201.71 லட்சம் பாலிசி களை மட்டுமே பெற்றது.

அதே போல், தனியார் லைஃப் இன்ஷூரன்ஸ் நிறுவனங்க ளுக்கும் 2010 – 11 காலத்தில் 111.14 லட்சம் பாலிசிகளாக இருந்த எண்ணிக்கை கடந்த 2014 – 15-ம் காலத்தில் 57.37 லட்சமாக சரிந்திருக்கிறது. இது மட்டுமின்றி, இன்ஷூரன்ஸ் டென்சிட்டி மற்றும் இன்ஷூரன்ஸ் பெனிட்ரேஷன் போன்ற கணக்கீடுகளும் இந்த சரிவை உறுதிப்படுத்துகின்றன.

சந்தை யாரிடம்?

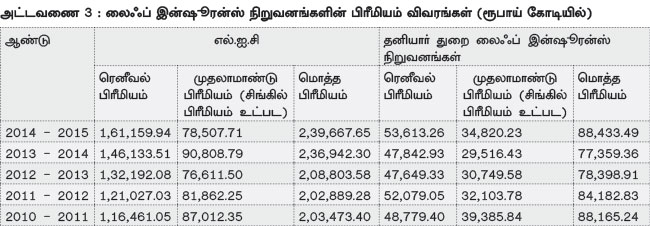

பொதுத் துறை நிறுவனமான எல்.ஐ.சி 2000-ம் ஆண்டிலிருந்து இன்று வரை பெரும்பாலான லைஃப் இன்ஷூரன்ஸ் சந்தையைப் பிடித்திருக்கிறது. 2010-11-ம் ஆண்டில்தான் எல்.ஐ.சி தன் வாழ்நாள் குறைவாக லைஃப் இன்ஷூரன்ஸ் சந்தையில் 70 சதவிகிதத்துக்குக் கீழ் சந்தையை வைத்திருந்தது. அதன்பிறகு மீண்டும் உயர்ந்து 2014-15-ல் 73.05 சதவிகிதத்தைப் பெற்றுள்ளது. (பார்க்க அட்டவணை – 2)

சரிந்த மொத்த பிரீமியம்!

கடந்த 10 ஆண்டுகளில் 2005-2006-ம் ஆண்டுகள் முதல் 2009-10 வரை எல்.ஐ.சி மற்றும் தனியார் துறை லைஃப் இன்ஷூரன்ஸ் நிறுவனங்களின் மொத்த பிரீமியம் வசூல் சீராக அதிகரித்தபடி இருந்தன. ஆனால், 2010-11-ம் ஆண்டுக்குப் பிறகு எல்.ஐ.சி நிறுவனத்தின் மொத்த பிரீமிய வசூலில் ஒரு சிறிய சுணக்கம் (சுமாராக 1000 கோடி ரூபாய்) ஏற்பட்டபின் மீண்டும், சீராக அடுத்தடுத்த ஆண்டுகளில் அதிகரிக்கத் தொடங்கியது. (பார்க்க அட்டவணை – 3)

தனியார் துறைக்கு 2010-11-ம் ஆண்டுக்குப்பின் மொத்த பிரீமியம் வசூலில் பெரிய சரிவே ஏற்பட்டு தற்போது 2014-15-ம் ஆண்டில்தான் மீண்டும் 2010-11 -ல் இருந்த நிலையை அடைந்து இருப்பதையும் அட்டவணை 3-ல் பார்க்கலாம்.

2010 – 11-ம் ஆண்டுக்குப் பிறகு புதிய பாலிசிகளின் எண்ணிக்கை குறைந்திருக்கின்ற போதிலும் பிரீமியத்தின் வசூல் தொகை குறைந்ததாகத் தெரியவில்லை.பணவீக்கம் காரணமாக இன்ஷூரன்ஸ் எடுப்பவர்கள் அதிக தொகைக்கு தங்களையும், தங்கள் குடும்பத்தையும் இன்ஷூர் செய்துகொள்வது, அதிக நபர்கள் ஒரு பாலிசியில் கவர் ஆவது போன்றவை இதற்கு காரணமாக இருக்கலாம்.

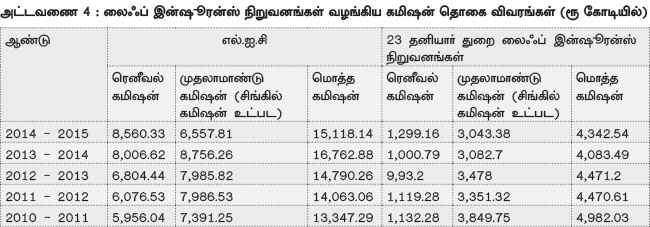

குறையாத கமிஷன்!

இன்ஷூரன்ஸ் பாலிசிகளின் எண்ணிக்கை குறைந்து வருவதற்கு ஏஜென்ட்டுகளுக்கு அளிக்கப் படும் கமிஷனும் ஒரு காரணம். எல்.ஐ.சி நிறுவனத்தின் ரெனீவல் கமிஷன் தொகை சராசரியாக 5.2 சதவிகிதமாகவும், முதல் தவணை கமிஷன் சராசரியாக 9.5 சதவிகித மாகவும் இருக்கிறது. மொத்த கமிஷன் தொகை சராசரியாக 6.8 சதவிகிதமாக இருக்கிறது. (பார்க்க அட்டவணை 4)

தனியார் லைஃப் இன்ஷூரன்ஸ் நிறுவனங்கள் சராசரியாக ரெனீவல் கமிஷனாக 2.6 சதவிகிதமும், முதல் தவணை கமிஷனாக 11.8 சதவிகிதமும், ஒட்டுமொத்தமாக 7.3 சதவிகி தமும் வழங்கியிருக்கின்றன. ஆக தனியார் துறை லைஃப் இன்ஷுரன்ஸ் நிறுவனங்கள் சற்று கூடுதல் கமிஷன் தொகையை ஏஜென்ட்டுகளுக்கு தந்திருக்கிறது.

ஏஜென்ட்டுகளின் எண்ணிக்கை!

இன்று இந்தியாவில் இந்த அளவுக்காவது இன்ஷூரன்ஸ் குறித்த விழிப்பு உணர்வு ஏற்பட்டிருக்கிறது என்றால் அதற்கு காரணம் இன்ஷூரன்ஸ் ஏஜென்ட்டுகள்தான்.

கடந்த 2009 – 10 காலத்தில்தான் இன்ஷூரன்ஸ் ஏஜென்ட்டுகளும் அதிக அளவில் இருந்திருக்கிறார் கள். 2009-10 காலத்தில் எல்.ஐ.சிக்கு தனிநபர் ஏஜென்ட்டுகளாக 13,37,064 பேர் இருந்தனர். கார்ப்பரேட் ஏஜென்ட்டு களாக (வங்கி, இன்ஷூரன்ஸ் புரோக்கர்கள், மற்றும் இன்ஷூரன்ஸ் பாலிசிகளை விற்பனை செய்யும் நிதி நிறுவனங்கள்) 295 நிறுவனங்களும் செயல்பட்டன. அதற்குப் பிறகு படிப்படியாகக் குறைந்து தற்போது 2014 – 15 -ம் நிலவரப்படி, எல்.ஐ.சிக்கு 11,63,604 பேர் தனி நபர் ஏஜென்ட்டுகள் உள்ளனர். 142 நிறுவனங்கள் கார்ப்பரேட் ஏஜென்ட்டுகளாக செயல்பட்டு வருகின்றன.

தனியார் துறை லைஃப் இன்ஷூரன்ஸ் நிறுவனங் களுக்கும் இதே நிலைதான். 2009 – 10-ம் காலத்தில் தனி நபர் ஏஜென்ட்டுகளாக 13,02,328 பேரும், கார்ப்பரேட் ஏஜென்ட்டு களாக 1870 நிறுவனங்களும் இருந்தனர்.

2014 – 15-ன்படி, தனியார் லைஃப் இன்ஷூரன்ஸ் நிறுவனங்களுக்கான ஏஜென்ட்டு களின் எண்ணிக்கை 9,04,303 பேராகவும், கார்ப்பரேட் ஏஜென்ட்டுகளின் எண்ணிக்கை 361-ஆகவும் சரிந்திருக்கிறது.

ஏஜென்ட் மூலம் பாலிசிகள்!

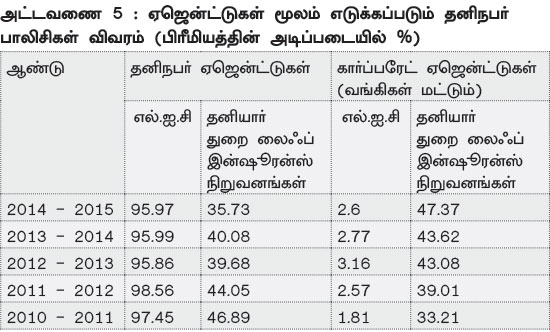

எல்.ஐ.சி நிறுவனத்தில் எடுக்கப்படும் தனி நபர் பாலிசி களில் சராசரியாக 97.2 சதவிகித பாலிசிகள் தனிநபர் ஏஜென்ட்டுகள் மூலமாகவே எடுக்கப்படுகின்றன. ஆனால், தனியார் லைஃப் இன்ஷூரன்ஸ் நிறுவனங்களின் தனிநபர் பாலிசிகளில் 49 சதவிகித தனிநபர் பாலிசிகள் தனிநபர் ஏஜென்ட்டுகள் மூலமாகவும், 30.4 சதவிகித தனிநபர் பாலிசிகள் கார்ப்பரேட் ஏஜென்ட்டுகள் (வங்கிகள் மட்டும்) மூலமாகவும் எடுக்கப்படுகின்றன. (பார்க்க அட்டவணை-5). ஆக மொத்தத்தில், தனிநபர் பாலிசிகள் எந்த வகையான ஏஜென்ட்டுகள் மூலம் எவ்வளவு விற்பனை செய்யப்பட்டிருக்கிறது என்கிற விவரங்களை அட்டவணை 5-ல் காணலாம்.

பெருகும் புகார்கள்!

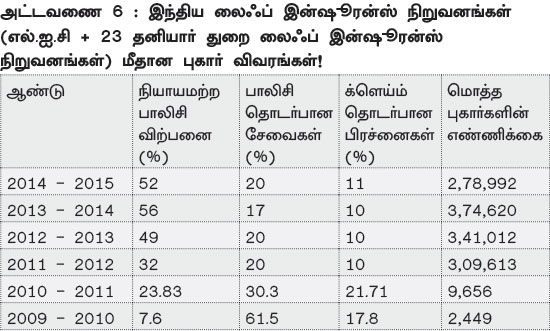

பாலிசிகளின் விற்பனை குறையத் தொடங்கிய 2010-11 -ம் காலத்தில்தான் புகார்களின் எண்ணிக்கை 30 மடங்குக்கு மேல் அதிகரித்திருக்கிறது (பார்க்க அட்டவணை-6). நியாயமற்ற விற்பனை, பாலிசிகள் தொடர்பான சேவைகளை வழங்குவதில் பிரச்னை மற்றும் க்ளெய்ம் தொடர்பான பிரச்னைகள் என்று மூன்று பெரும் பிரிவுகளாக பிரிக்கப் பட்டிருக்கிறது. அதில் பெருவாரியாக 2010-11-க்குப் பிறகு நியாயமற்ற பாலிசி விற்பனை தொடர்பான புகார்கள் அதிகரிக்கத் தொடங்கி இருக்கிறது. 2009 – 10 காலகட்டத்தில் பாலிசி தொடர்பான சேவைகளை வழங்குவதில் பெரிய அளவில் புகார்கள் வந்திருக்கின்றன.

பல்லிளிக்கும் பெர்சிஸ்டென்ஸி ரேஷியோ!

ஒருவர் ஒரு இன்ஷூரன்ஸ் பாலிசியை எடுக்கிறார் எனில், அவர் எத்தனை ஆண்டுகள் அந்த பாலிசியை தொடர்கிறார் என்பதை சொல்வது இந்த ரேஷியோ. இதன்படி, ஒருவர் ஒரு பாலிசியை ஐந்து ஆண்டுகள் தொடர்வதே பெரும்பாடாக இருக்கிறது. இன்ஷூரன்ஸ் எடுத்து அடுத்த தவணை செலுத்துவதற்குள் தனக்கு இந்த பாலிசி சரியானது கிடையாது என்பதை புரிந்துகொண்டு விலகி விடுகிறார்கள் பாலிசி எடுத்தவர்கள்.

இன்னும் பல!

கலாவதியான பாலிசி மற்றும் நடப்பில் உள்ள பாலிசிகள் பற்றிய விவரங்கள், மாநிலங்கள் வாரியாக இன்ஷூரன்ஸ் எடுத்திருப்பவர்கள், பாலிசியை ரத்து செய்திருப்பவர்களின் விவரங்களை எல்லாம் பார்க்கும்போது, இன்ஷூரன்ஸ் பாலிசிகள் மீது மக்களுக்கு எந்த அளவுக்கு அவநம்பிக்கை உருவாகி இருக்கிறது என்பதை தெளிவாக தெரிந்துகொள்ள முடியும்.

இன்ஷுரன்ஸ் துறையில் ஏன் இந்த திடீர் அவநம்பிக்கை, பொருளாதாரம் வளரும்போது இன்ஷூரன்ஸ் எடுப்பவர்களின் எண்ணிக்கை அதிகரிக்க வேண்டுமே தவிர குறையக் கூடாது என்கிறபோது நம் நாட்டில் இன்ஷூரன்ஸ் பாலிசி எடுப்பவர்களின் எண்ணிக்கை ஏன் குறைகிறது என்கிற கேள்விகளை கடந்த 15 ஆண்டு களுக்கும் மேலாக இன்ஷூரன்ஸ் துறையில் அனுபவமுள்ள ஃபண்ட்ஸ் இந்தியா டாட்காம் நிறுவனத்தின் இன்ஷூரன்ஸ் நிபுணர் மற்றும் தலைமை நிதி ஆலோசகர் எஸ்.ஸ்ரீதரனிடம் கேட்டோம். விளக்கமான பதிலைத் தந்தார் அவர்.

“ஒவ்வொரு தனிமனிதனின் தேவைகளும் ஒவ்வொரு மாதிரி இருக்கும். ஆகவே அவரவரின் தேவைக்கேற்ப அவர்களுக்கு பாலிசியை வழங்கவேண்டும். ஆனால், இன்ஷூரன்ஸ் ஏஜென்ட்டுகள், அவர்களுக்கு எந்த இன்ஷுரன்ஸ் பாலிசியில் அதிக கமிஷன் கிடைக்கிறதோ, அந்த பாலிசியை விற்பதில்தான் ஆர்வம் காட்டினார்கள். கடந்த சில ஆண்டுகளில் புதிய இன்ஷுரன்ஸ் பாலிசிகளின் எண்ணிக்கை குறைவதற்கு இது முக்கியமான காரணம்.

2005 முதல் 2010 வரை இன்ஷூரன்ஸ் பாலிசிகளின் விற்பனை, ஏஜென்ட்டுகளின் ஆட்சேர்ப்பு போன்றவை ஏறுமுகமாகவே இருந்துள்ளது. இதற்குபின் இன்ஷுரன்ஸ் பாலிசிகளின் எண்ணிக்கை குறையக் காரணம், யூலிப் (பங்குச்சந்தை சார்ந்த) பாலிசிகள் அறிமுகமானதுதான். பங்குச் சந்தை 2005-2008 வரை வேகமாக உயர்ந்ததால், யூலிப் பாலிசிகள் மூலம் நல்ல லாபம் கிடைக்கும் என்று மக்கள் நினைத்தனர். இதனால் இந்த வகை பாலிசி களின் விற்பனை சக்கைப் போடு போட்டது.

ஆனால், இதில் நிதி ஒதுக்கீட்டுக் கட்டணம், காப்பீட்டுக் கட்டணம், நிர்வாகக் கட்டணம் மற்றும் நிதி மேலாண்மைக் கட்டணம் என்று பல வித கட்டணங்களைப் பிடித்தது போக மீதமுள்ள தொகையை மட்டுமே முதலீடாக செய்ய வேண்டி இருந்தது. அதோடு சாதாரண முதலீடுகளில் கிடைக்கும் வருமானத்தைவிட குறைவான வருமானத்தை தரக்கூடிய யூலிப் பாலிசிகளே அதிகமாக இருந்தன. ஆகையால் இவை எந்த லாபமும் இல்லாத பாலிசிகள் என்பதை பாலிசி தாரர்கள் பிற்பாடு தெரிந்து கொண்டு இந்த பாலிசிகளை புதிதாக வாங்க மறுத்தனர்.

மேலும், இந்த பாலிசிகளின் விற்பனையாளர்களுக்கு (ஏஜென்ட்டுகளுக்கு) வழங்கப் படும் கமிஷன் தொகையும் முதல் வருட பிரீமியத்தில், குறைந்த பட்சமாக 30% முதல் அதிகபட்ச மாக 50% வரை இருந்தது. இதனாலும் இந்த வகை பாலிசிகளின் விற்பனை அதிகமாக இருந்தது. மக்களின் அறியாமையை ஏஜென்ட்டுகள் சரியாகப் பயன்படுத்திக் கொண்டு தவறான பாலிசிகளை விற்றதால் (misselling), இன்ஷுரன்ஸ் பாலிசிகள் மீது நம்பிக்கை இழந்தனர்.

இந்த காரணங்களை அறிந்து கொண்ட ஐ.ஆர்.டி.ஏ., 2010 அக்டோபர் முதல் புதிய விதிமுறைகளைக் கொண்டு வந்தது. இதனால் யூலிப் பாலிசிகளில் குறைந்தபட்சம் 5 வருட பிரீமியம் செலுத்தும்படியும், 5 வருடத்துக்குப்பின்பே பாலிசியை சரண்டர் செய்ய முடியும் என்று மாற்றியது. ஏஜென்ட்டுகளின் கமிஷன் தொகையையும் 10% முதல் 15 சதவிகிதத்துக்குக் குறைத்தும், புதிய வடிவில் பாலிசிகளை அமைக்கவும் வழிவகுத்தது.

அனைத்து பொதுத் துறை மற்றும் தனியார் துறை வங்கி களும், ஏதாவது ஒரு இன்ஷூரன்ஸ் நிறுவனத்தோடு கார்ப்பரேட் ஏஜென்ட்டுகளாக இணைந்து கொண்டு வங்கிக்கு வரும் அனைத்து வகையான வாடிக்கையாளர்கள் தலையிலும் ஏதாவது ஒரு சாக்குபோக்கு சொல்லி, வாடிக்கையாளருக்கு தேவை இல்லாத, ஆனால் வங்கிக்கு கூடுதல் வருமானத்தை தரக்கூடிய பாலிசிகளை திணித்து விடுகிறார்கள். குறிப்பாக, வீட்டுக் கடன் கேட்டுவரும் வாடிக்கை யாளரிடம், எப்படியோ ஒரு இன்ஷுரன்ஸ் பாலிசியை திணித்துவிடும் பழக்கம் மிகவும் அதிகமாக இருந்தது.

லாபத்தில் நிறுவனங்கள்!

கடந்த 2010-ல் பல லைஃப் இன்ஷூரன்ஸ் நிறுவனங்கள் நஷ்டமடைந்து இருந்த நிலை மாறி, 2014-2015-ல் வெறும் 3 இன்ஷூரன்ஸ் நிறுவனங்கள் மட்டுமே நஷ்ட நிலையில் இயங்கி வருகிறது. மேலும், கடந்த பட்ஜெட்டில், அந்நிய நேரடி முதலீட்டின் சதவிகிதம் 26% இருந்ததை மாற்றி 49% கொண்டு வந்ததால் அந்நிய முதலீட்டாளர்கள் மட்டும் கடந்த ஆண்டில் ரூ.8,031 கோடியை முதலீடு செய்தனர். இனிவரும் காலத்தில் லாபம் அதிகரிக்கும் என்கிற நம்பிக்கையிலேயே இந்த புதிய முதலீட்டை செய்துள்ளனர்’’ என்று முடித்தார் ஸ்ரீதரன்.

சரியான பாலிசிகளை, தேர்ந்தெடுத்து வாங்குவது நம் உரிமை. இனியாவது இன்ஷூரன்ஸ் பாலிசிகளை வாங்கும்போது கொடுக்கும் விதிகள் அடங்கிய புத்தகத்தை இரண்டு, மூன்று நாட்கள் எடுத்துக் கொண்டாவது படித்து, வரும் சந்தேகங்களை ஏஜென்ட்டு களிடம் கேட்டுக் தெரிந்து கொண்டு பாலிசியை வாங்கலாமே!

Thanks to vikatan.com